Na een eerdere analyse van het digitale aanbod van de retailbanken in België publiceert het ratingagentschap D-Rating nu het tweede deel van zijn studie. Dit tweede deel heeft betrekking op het gebruiksniveau van de digitale kanalen van 13 banken, meer bepaald wat betreft verkeer, interacties en tevredenheid. De Belgen bezoeken de sites en applicaties van hun banken in totaal 1,6 miljard keer per maand. Opvallende resultaten van de studie zijn opnieuw de goede scores van de neobanken, webprestaties die onder die van onze buurlanden liggen en een daling van het engagement op sociale media.

In het nieuwe deel van de studie over de klantenervaringen van de retailbanken in België heeft D-Rating in totaal meer dan 150 indicatoren onderzocht om het gebruiksniveau van de digitale kanalen van 13 in België actieve banken te meten. Meer specifiek ging D-Rating hun verkeer en engagement (aantal interacties) met klanten en prospects en de uitgedrukte tevredenheidsgraad na. Alles bij elkaar werden 45 websites, 145 applicaties en 271 accounts van sociale media en mailsystemen geanalyseerd. Een eerste opvallend cijfer is dat de websites en mobiele applicaties van de Belgische banken 1,6 miljard keer per maand worden bezocht. Dit zijn heel wat meer bezoeken dan in Frankrijk (1 miljard keer per maand voor 21 bestudeerde banken) en Spanje (650 miljoen keer per maand voor 25 bestudeerde banken).

“Het begrip gebruiksniveau dat D-Rating heeft ontwikkeld, gaat verder dan de meting van het verkeersvolume. Wij analyseren ook de oorsprong van dit verkeer, het activiteitsniveau van de bank op het kanaal, het volume interacties met klanten en prospects, alsook de uitgedrukte tevredenheidsgraad. Een goede prestatie inzake gebruiksniveau zal uiteindelijk een positieve impact hebben op het aantrekken en behouden van klanten en op het vermogen om sommige operationele kosten te optimaliseren”, zegt Didier Farjon, CEO van D-Rating.

Neobanken nemen opnieuw de eerste plaatsen in

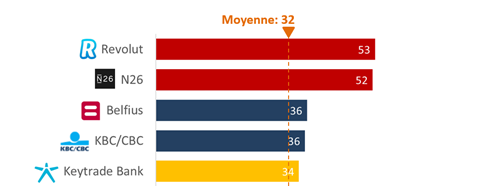

Zoals reeds het geval was in het eerste deel van de studie van D-Rating, dat over het digitale aanbod ging, realiseren de neobanken Revolut (globale score = 53) en N26 (globale score = 52) de beste scores en bekleden ze de eerste twee plaatsen in het klassement. Revolut behaalt de beste score inzake verkeer (in verhouding tot zijn grootte) en prestaties van de mobiele applicatie, ver voor de andere actoren van de markt. De tweede, N26, realiseert evenwichtige scores op alle kanalen en behaalt onder andere de beste score voor de website en sociale media. Belfius (globale score = 36) plaatst zich als derde en blijft stabiel, terwijl BNP Paribas Fortis en ING duidelijk zijn achteruitgegaan op vlak van het gebruiksniveau van hun mobiele applicatie. KBC (globale score = 36) staat vierde en scoort net als Belfius goed voor de app. Keytrade Bank (globale score = 34) vult de top 5 aan en onderscheidt zich door zijn hoge score voor de website en een surfverkeer (website + app) boven het gemiddelde. De gemiddelde globale score van de geëvalueerde banken is 32.

“De uitstekende prestatie van de neobanken Revolut en N26 hangt onder meer samen met de recordpercentages nieuwe klanten die de neobanken binnenhalen : +200% voor N26 en +60% voor Revolut tussen 2018 en 2019. Die cijfers moet natuurlijk gerelativeerd worden door hun kleine omvang op de markt”, verduidelijkt Didier Farjon.

Een andere frappante vaststelling is dat Revolut zich opwerpt als referentie inzake het gebruik van apps. Op de drie markten voor retailbanken die in 2019 werden geëvalueerd (België, Frankrijk, Spanje) stak Revolut met kop en schouders boven de andere actoren uit.

“De klaarblijkelijke homogeniteit van de appscore van Revolut in de verschillende landen verdoezelt in feite enkele specifieke kenmerken van de Belgische markt. Zo is het opvallend dat Revolut in België niet het uitmuntendheidsniveau behaalt dat in Frankrijk en Spanje vastgesteld wordt wat betreft de score op de App Store met commentaar voor de 12 laatste maanden. Die lagere tevredenheid wordt echter gecompenseerd door een niveau van verkeer en interacties die proportioneel superieur zijn op de Belgische markt”, stelt Didier Farjon vast.

Webprestaties van Belgische banken onder de hoogste normen van Frankrijk en Spanje

N26 (score van 46) en Keytrade Bank (score van 37) zijn in België de twee best presterende banken wat het gebruiksniveau van hun website betreft. De bij ons geëvalueerde banken behalen een gemiddelde score van 29. Daarmee zitten ze aanzienlijk onder het gemiddelde van de markt in Frankrijk, met onder meer een lager niveau aan verkeer en interacties op de website in verhouding tot het aantal klanten. De in Frankrijk vastgestelde hoogste score is 70, bij een gemiddelde van 45. De hoogste score in Spanje is 57, bij een gemiddelde van 37.

“Die vaststelling is vrij logisch in de context van een sterk app-georiënteerde markt, maar kan ook een lagere dynamiek verraden wat betreft de interactie met prospects. Het is overigens interessant om vast te stellen dat het gebruiksniveau van de websites in België minder differentiërend is dan in Frankrijk of Spanje; het verschil tussen de maximum- en minimumscores is inderdaad veel kleiner in België”, aldus Didier Farjon.

Engagement op sociale media in dalende lijn

De best presterende bank op sociale media is N26, ver voor Revolut en BNP Paribas / HB!. De neobank N26 onderscheidt zich vooral door meer webverkeer te genereren via sociale media. D-Rating stelt in 2019 een algemene achteruitgang vast van het gegenereerde verkeer door sociale media, alsook een daling van het engagement. De interacties op Facebook, Twitter en YouTube zijn met bijna 25% gedaald tegenover 2018. Het aantal interacties per volger is met 23% gedaald op Facebook en met 52% op Twitter. Ook al blijft het aantal volgers op Facebook en YouTube toenemen, het aantal interacties per volger daalt opvallend. Die trend, die ook in Frankrijk wordt vastgesteld, zou erop kunnen wijzen dat dit kanaal voor de retailbanken de eerste tekenen van verzwakking vertoont.

“De resultaten van deze nieuwe studie wijzen op een versnelling van de neobanken in 2019, die de andere banken duidelijk de loef afsteken inzake gebruiksniveau van de digitale kanalen. In het vooruitzicht van hun fusie waarmee ze de 5de grootste bank van het land zullen worden, wordt de achterstand van Crelan en AXA Bank inzake digitale klantervaring bevestigd. De nieuwe studie laat een zwakke prestatie van deze twee banken zien wat betreft gebruiksniveau van hun websites en mobiele toepassingen, ver onder het gemiddelde van de markt. Een gelijkaardige vaststelling hadden we ook al gemaakt in onze vorige analyse van het digitale aanbod”, besluit Didier Farjon, CEO van D-Rating.

Het gedetailleerde artikel “De klantenervaring van de retailbanken in België – deel 2 : Gebruiksniveau” is beschikbaar via deze link. De grafieken van de enquête zijn beschikbaar via deze link.

Het derde deel van de studie, getiteld “Transformatiedynamiek” zal in januari 2020 verschijnen. Dit deel zal handelen over de prestaties van de Belgische retailbanken inzake het aantrekken van talenten, technologieën, innovatie en operationele integratie, die getuigen van hun vermogen tot digitale transformatie en de vorderingen die ze hierbij maken.

Methodologie

Het tweede deel (Gebruiksniveau) van D-Ratings studie over de digitale klantenervaring van de retailbanken actief op de Belgische markt, kwam tot stand op basis van meer dan 150 indicatoren die het gebruiksniveau van hun digitale kanalen meten in het kader van de interacties met hun klanten en prospects.

De voor de analyse noodzakelijke gegevens werden verzameld over een periode van 12 maanden, tussen 31 augustus 2018 en 31 juli 2019. De beoordelingsperiodes bevatten de 12 laatste actieve maanden voor de websites en mobiele applicaties en de 6 laatste actieve maanden voor sociale media, om eventuele seizoeneffecten uit te schakelen.

Om de vergelijking mogelijk te maken tussen financiële instellingen van verschillende groottes, zijn de indicatoren die slaan op het aantal klanten van de respectievelijke merken in rekening gebracht en hebben deze dus een grotere impact. Het aantal klanten dat in aanmerking komt, is ontleend aan de officiële mededelingen van de banken in hun financiële staten en jaarverslagen. Bij gebrek aan deze gegevens is het aantal klanten geschat door onze analisten op basis van de beschikbare productiegegevens.

Elk gegeven betreffende een indicator wordt omgezet in een score tussen 0 (slechtste prestatie van de markt) en 100 (beste prestatie van de markt). De berekende scores zijn ‘globale’ scores die een vergelijking mogelijk maken tussen de retailbanken van de drie in 2019 onderzochte landen: België, Frankrijk en Spanje.

13 in België actieve banken werden geëvalueerd:

Traditionele banken

Argenta, Axa Bank, Belfius, Beobank, BNP Paribas Fortis/Hello Bank!, Bpost Bank, Crelan, Deutsche Bank, ING Belgium, KBC/CBC

Onlinebanken

Keytrade Bank

Neobanken

N26, Revolut

Bron: Credit Expo Belgie